金浦钛业56亿买标的扣非净利诡异翻倍 估值火箭蹿升(2)

本次交易对方金浦东部投资的实际控制人为郭金东,郭金东亦为上市公司的实际控制人,因此,金浦东部投资为上市公司的关联方。同时,本次交易完成后,古纤道新材料将成为持有上市公司5%以上股份的股东,根据《股票上市规则》,古纤道新材料为上市公司的潜在关联方。因此,本次交易构成关联交易。

中国经济网记者了解到,实际控制人郭金东先通过旗下金浦东部投资以28.56亿元的价格完成对标的51%股权的收购。2018年6月8日,经古纤道绿色纤维股东决定,同意古纤道新材料将其持有的古纤道绿色纤维51%出资额转让给金浦东部投资。同日,金浦东部投资、古纤道新材料等签订《股权转让协议》,约定金浦东部投资以28.56亿元的价格收购古纤道绿色纤维51%股权。

业绩承诺方面,本次交易对方金浦东部投资、古纤道新材料及前海久银做出业绩承诺,在2018年至2021年期间经审计的合并报表扣除非经常性损益后的净利润合计24亿元。

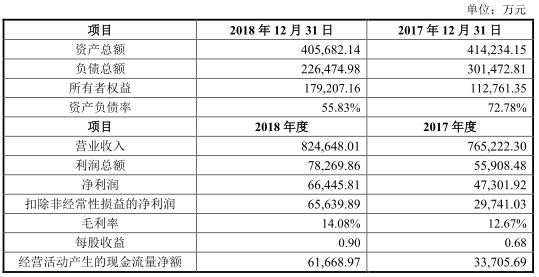

2017年和2018年,古纤道绿色纤维营业收入分别为76.52亿元、82.46亿元,分别实现净利润4.73亿元及6.64亿元。

2018年,古纤道绿色纤维营业收入同比增长7.77%,毛利率由2017年的12.67%增至14.08%,增长1.41个百分点。

在营业收入和毛利率都小幅增长的情况下,古纤道绿色纤维2018年扣除非经常性损益的净利润翻倍增长,原因何在?

2017年,古纤道绿色纤维扣除非经常性损益的净利润为2.97亿元。2018年,古纤道绿色纤维扣除非经常性损益的净利润6.56亿元,增幅120.70%。

报告书显示,古纤道绿色纤维最近两年的非经常性损益主要由计入当期损益的政府补助、关联方资金占用费组成。2017年度,古纤道绿色纤维非经常性损益较高主要系内部重组产生的同一控制下企业合并产生的子公司期初至合并日的当期净损益所致。剔除内部重组对非经常性损益的影响,报告期内,古纤道绿色纤维非经常性损益净额占当期净利润比例较低,对整体盈利能力影响较小。古纤道绿色纤维的主要利润来源于涤纶工业丝等业务,具有稳定性,对非经常性损益不存在重大依赖。

本次资产收购为非同一控制下企业合并,金浦钛业对合并成本大于合并中取得的被收购方可辨认净资产公允价值份额的差额,应当确认为商誉。如果古纤道绿色纤维未来经营状况未达预期,则存在年度减值测试后计提商誉减值的风险,商誉减值的计提将直接减少公司的当期利润。

民生证券在独立财务顾问报告中表示,本次交易完成后有利于提高金浦钛业资产质量、改善金浦钛业财务状况和增强持续盈利能力,本次交易有利于金浦钛业的持续发展。

标的公司前大股东债务逾期评级下调

公开资料显示,2015年至2017年,金浦钛业营业收入分别为7.10亿、10.46亿、17.41亿,同比增长-3.41%、47.36%、66.43%;净利润分别为1.31亿、1.21亿、1.66亿,同比增长214.6%、-7.91%、37.27%。

金浦钛业去年业绩同样不理想,净利润下滑严重。2018年金浦钛业实现营业收入18.55亿,同比增长6.53%;净利润1.02亿,同比减少38.46%。

今年第一季度,金浦钛业实现营业收入5.11亿元,同比增长2.36%;净利润0.25亿元,同比继续减少23.27%。

经中国经济网记者计算,金浦钛业净利润率三年下滑七成。2015年至2018年,金浦钛业净利润率分别为18.48%、11.55%、9.52%、5.50%。

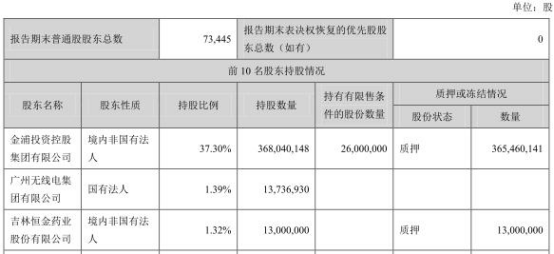

此外,金浦钛业控股股东金浦集团存在高比例质押。今年一季报显示,金浦集团持股数量为3.68亿股,持股比例为37.30%,已质押股份数量为3.65亿股,占其所持股份总数的99.30%。

前十大股东中,吉林恒金药业股份有限公司所持股份也被质押,其持股数量为1300万股,持股比例为1.32%,所持股份全部质押。

据长江商报报道,在此次交易之前,古纤道绿色纤维先后与龙星化工、恒力股份、银邦股份三家上市公司筹划重组,均以失败告终,但其估值却是水涨船高。